Les informamos que en el ámbito tributario, la Ley de Presupuestos Generales del Estado para 2021, incorpora diversas medidas, con efectos 1 de enero de 2021, afectando principalmente a los siguientes impuestos :

- Impuesto sobre la Renta de las Personas Físicas

- Impuesto sobre la Renta de no Residentes

- Impuesto sobre el Patrimonio

- Impuesto sobre Sociedades

- Impuesto sobre el Valor Añadido

Asimismo, se establece el tipo del interés legal del dinero y el valor del IPREM para el año 2021.

A continuación les indicamos de forma sucinta las principales modificaciones fiscales.

Impuesto sobre la Renta de las Personas Físicas (IRPF)

-

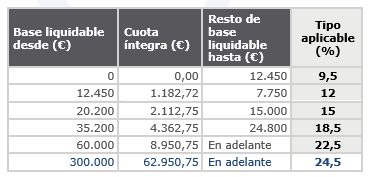

Incremento de la escala general del impuesto

Se añade un tramo en la escala general del impuesto, en la parte de la cuota estatal, para bases liquidables generales a partir de 300.000 euros con un tipo de gravamen del 24,5% (actualmente un 22,5%), representando un incremento de un 2%.

La indicada escala de tributación debe ser complementada con la escala autonómica aprobada por la Comunidad Autonómica de les Illes Balears, la cual no ha sufrido modificación.

Atendiendo a que no se ha modificado la escala autonómica para bases liquidables generales de les Illes Balears, se mantendría la tributación existente hasta los 300.000 euros (desde un 19% a un 47,5%), situando la tributación en esta Comunidad Autónoma a un 49,5% a partir de los 300.000,00 euros.

También se modifica la escala aplicable a los trabajadores desplazados a territorio español, incrementando su tributación un 2 %.

-

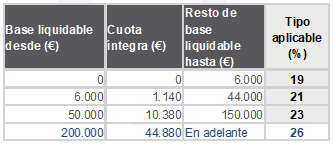

Incremento de la escala del ahorro del impuesto

Se añade un tramo en la escala del ahorro para bases liquidables superiores a 200.000 euros con un tipo de gravamen del 26%, lo que representa un incremento de un 3% en la tributación a partir de dicho límite.

Esta escala también es aplicable, en las mismas cuantías, a los trabajadores desplazados a territorio español.

-

Minoración de la reducción por aportaciones a Planes de Pensiones y de empleo

Se reduce de 8.000,00 euros a 2.000,00 euros el importe de aportaciones máximas del partícipe a planes individuales de pensiones o de empleo y de 2.500,00 euros a 1.000,00 euros las aportaciones a favor del cónyuge cuando éste no obtenga rendimientos netos del trabajo y de actividades económicas superiores a 8.000 euros.

No obstante, se establece que el límite de 2.000,00 euros antes indicado, se incrementará en 8.000,00 euros, cuando el incremento provenga de contribuciones empresariales (no de aportaciones del partícipe).

Hay que tener en cuenta que esta reducción tiene el límite máximo aplicable por la aportación máxima (2.000,00 euros) o el 30% de la suma de los rendimientos netos del trabajo y de actividades económicas, por lo que las aportaciones realizadas sin obtener dichos rendimientos no reducen la base imponible.

-

Prórroga de los límites excluyentes del método de estimación objetiva en el lRPF

Se prorrogan para 2021 los límites establecidos que determinan la exclusión del método de estimación objetiva, relativa a los rendimientos íntegros obtenidos en el conjunto de actividades económicas, excepto las agrícolas, ganaderas y forestales, y el límite relativo a las operaciones por las que existe obligación de expedir factura cuando el destinatario sea un empresario o profesional que actúe como tal en aplicación del Reglamento por el que se regulan las obligaciones de facturación, fijadas en 250.000 euros y en 125.000 euros, respectivamente, frente a las magnitudes iniciales de 150.000 euros y 75.000 euros.

Asimismo, también se prorroga para el año 2020, la magnitud referida al volumen de compras, establecida en 250,000 euros, frente a las magnitudes iniciales de 150.000 euros.

Impuesto sobre la Renta de No Residentes (IRNR)

-

Adecuación de la exención por intereses y rendimientos por la cesión a terceros de capitales propios

Se adecua la exención de tributación en España por los rendimientos obtenidos en concepto de intereses y demás rendimientos derivados de la cesión a terceros de capitales propios, así como las ganancias patrimoniales procedentes de bienes muebles obtenidos sin mediación de establecimiento permanente, a lo establecido en el Acuerdo sobre el Espacio Económico Europeo, de manera que los Estados que formen parte en el aludido Acuerdo puedan acogerse a la exención de igual modo que los Estados miembros de la Unión Europea, siempre que exista un efectivo intercambio de información tributaria.

Son Países de la Unión Europea (UE): Alemania, Austria, Bélgica, Bulgaria, Chipre, Croacia, Dinamarca, Eslovenia, España, Estonia, Finlandia, Francia, Grecia, Hungría, Irlanda, Italia, Letonia, Lituania, Luxemburgo, Malta, Países Bajos, Polonia, Portugal, República Checa, República Eslovaca, Rumanía y Suecia.

Países del Espacio Económico Europeo (EEE): Además de los citados anteriormente, Islandia, Liechtenstein y Noruega.

-

Modificación de la exención de los beneficios distribuidos por sociedades filiales a sus matrices residentes

Se modifica la exención existente por distribución de beneficios de sociedades filiales residentes en territorio español a sus matrices residentes en otros Estados integrantes del Espacio Económico Europeo o a los establecimientos permanentes de estos últimos situados en otros Estados miembros, suprimiendo el acceso directo a dicha exención cuando el valor de adquisición de la participación sea superior a 20 millones de euros, permaneciendo como requisito la exigencia de una participación directa o indirecta, de al menos, el 5%, sea cual sea su valor de adquisición, cuando además se cumplan el resto de requisitos establecidos.

No obstante, mediante una disposición transitoria, se establece el mantenimiento de la exención para los años 2021 a 2025, ambos inclusive, a las participaciones adquiridas antes del 1 de enero de 2021 cuyo valor de adquisición sea superior a 20 millones de euros sin que sea necesario que la participación, directa o indirecta, alcance el 5%, siempre que se cumplan los restantes requisitos.

Impuesto sobre el Patrimonio (IP)

-

Vigencia indefinida del impuesto

A través de una disposición derogatoria, se establece la vigencia del impuesto de manera indefinida, de modo que no sea necesario prorrogarlo año tras año mediante una ley, aportando con ello seguridad jurídica sobre este impuesto.

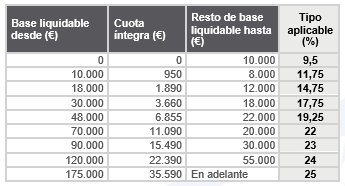

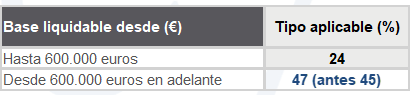

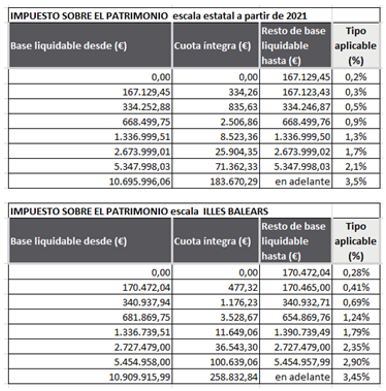

Se introduce una nueva escala de tributación y se incrementa un punto el tipo de gravamen del último tramo pasando del 2,5% al 3,5%.

Teniendo en cuenta que la escala de tributación que se mantiene aprobada por la Comunidad Autónoma de Baleares es superior a la estatal, excepto en el último tramo de ésta, para el resto de tramos, la modificación no tendría efectos fiscales para los residentes en la CC AA de Baleares, aunque sí para los no residentes que no opten por tributar en la CC AA de Baleares.

Impuesto sobre Sociedades

-

Limitación en la deducibilidad de los gastos financieros

En relación a los gastos financieros netos, de los cuales está limitada su deducción al 30% del beneficio operativo del ejercicio, para cuya determinación adicionan los ingresos financieros de participaciones en instrumentos de patrimonio, se elimina esta posibilidad cuando el valor de adquisición de la participación sea superior a 20 millones de euros, debiendo cumplirse para ello que la participación sea superior al 5%.

-

Modificaciones exención sobre dividendos y rentas derivadas de la transmisión de valores

Se elimina el requisito de que el valor de adquisición de la participación sea superior a 20 millones de euros, debiendo cumplirse que la participación debe ser superior al 5% para tener derecho a la exención.

No obstante, de forma transitoria las participaciones adquiridas con anterioridad a 1 de enero de 2021 que tuvieran un valor de adquisición superior a 20 millones de euros sin alcanzar el 5% de participación, podrán continuar aplicando la exención, siempre que cumplan el resto de requisitos, durante los periodos que se inicien dentro de los años 2021, 2022, 2023, 2024, y 2025.

Se limita al 95% (anteriormente 100%) la exención sobre dividendos y plusvalías por la transmisión de valores generados por filiales, tanto residentes como no residentes, quedando fijada su tributación en el 5% del dividendo o renta positiva obtenida.

Esta limitación no será de aplicación a los dividendos percibidos por entidades cuyo importe neto de la cifra de negocios del periodo impositivo anterior sea inferior a 40 millones de euros, que no tengan la consideración de entidad patrimonial y no formen parte de un grupo con carácter previo a la constitución de la entidad que reparta los dividendos, siempre que los dividendos procedan de una entidad constituida con posterioridad a 1 de enero de 2021 en la que se ostente la totalidad del capital social y éstos se perciban en los periodos impositivos que concluyan en los 3 años inmediatos y sucesivos al año de constitución de la entidad que los distribuya.

-

Modificaciones deducción para evitar la doble imposición económica internacional: dividendos y participaciones de beneficios

Se elimina el requisito de que el valor de adquisición de la participación sea superior a 20 millones de euros, debiendo cumplirse que la participación debe ser superior al 5% para poder aplicar la deducción.

A su vez, para el cálculo del límite que esta deducción aplica conjuntamente con la deducción para evitar la doble imposición jurídica para evitar la doble imposición internacional, los dividendos o participaciones en los beneficios se reducirán en un 5% en concepto de gastos de gestión referidos a dichas participaciones.

Esta limitación no será de aplicación cuando se den las circunstancias de los dos últimos párrafos del punto anterior.

-

Régimen de consolidación fiscal

La anterior modificación relativa a la exención sobre dividendos y rentas derivadas de la transmisión de valores se traspone también al régimen de consolidación fiscal.

-

Deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales

Además de a los productores se incluye a los contribuyentes como beneficiaros para poder aplicar la deducción, cuando participen en la financiación de las producciones de largometrajes y cortometrajes cinematográficos y series de animación o documental, que permitan la confección de un soporte físico previo a su producción industrial seriada.

Impuesto sobre el Valor Añadido

-

Incremento del tipo impositivo a las bebidas azucaradas y edulcoradas

Se incrementa el tipo impositivo del 10% al 21% a las bebidas azucaradas y edulcoradas, si bien, este incremento del tipo impositivo solo afecta a la venta de estos productos en supermercados, manteniéndose el tipo del 10% para la consumición en bares y restaurantes.

-

Prórroga de los limites vigentes en el régimen simplificado

Igualmente que en el IRPF, se prorrogan para 2021 los límites vigentes para la aplicación del régimen simplificado y el régimen especial de la agricultura, ganadería y pesca.

Interés legal del dinero

-

Interés legal y de demora para 2021

Se establece en el 3% el interés legal del dinero y en un 3,75% el interés de demora.

Indicador Público de Rentas (IPREM)

-

IPREM para 2021

- IPREM diario, 18,83 euros.

- IPREM mensual, 564,90 euros.

- IPREM anual, 6.778,80 euros.

- En los supuestos en los que la referencia al salario mínimo interprofesional ha sido sustituida por la referencia al IPREM, la cuantía anual del IPREM será de 7.908,60 euros cuando las correspondientes normas se refieran al salario mínimo interprofesional en computo anual, salvo que expresamente excluyeran las pagas extraordinarias; en este caso, la cuantía será de 6.778,80 euros.